深圳高速公路股份00548拟发行15亿元超短期融资券

智通财经APP讯,深圳高速公路股份发布公告,深圳高速公路集团股份有限公司(“本公司”)股东大会已向董事会授予发行债券类融资工具的一般性授权。根据中国银行间市场交易商协会向本公司签发的《接受注册通知书》(中市协注2025SCP26号),本公司于2025年4月15日发行2025年度第一期超短期融资券(“本期超短融”),发行规模为人民币15亿元,期限270天,募集资金拟全部用于偿还本公司存量债务,发行对象为全国银行间债券市场的机构投资者(国家法律、法规禁止购买者除外),由主承销商组织承销团,采用集中簿记建档方式按面值公开发行。本期超短融发行的主承销商兼簿记管理人为中信银行股份有限公司,联席主承销商为兴业银行股份有限公司。本期超短融于2025年4月15日完成发行,4月16日缴款,并于2025年4月17日在银行间债券市场上市流通。

声明:本网转发此文,旨在为读者提供更多资讯信息,所渉内容不构成投资、建议消费。文章内容如有疑问,请与有关方核实,文章观点非本网站观点,仅供读者参考。

热门图文

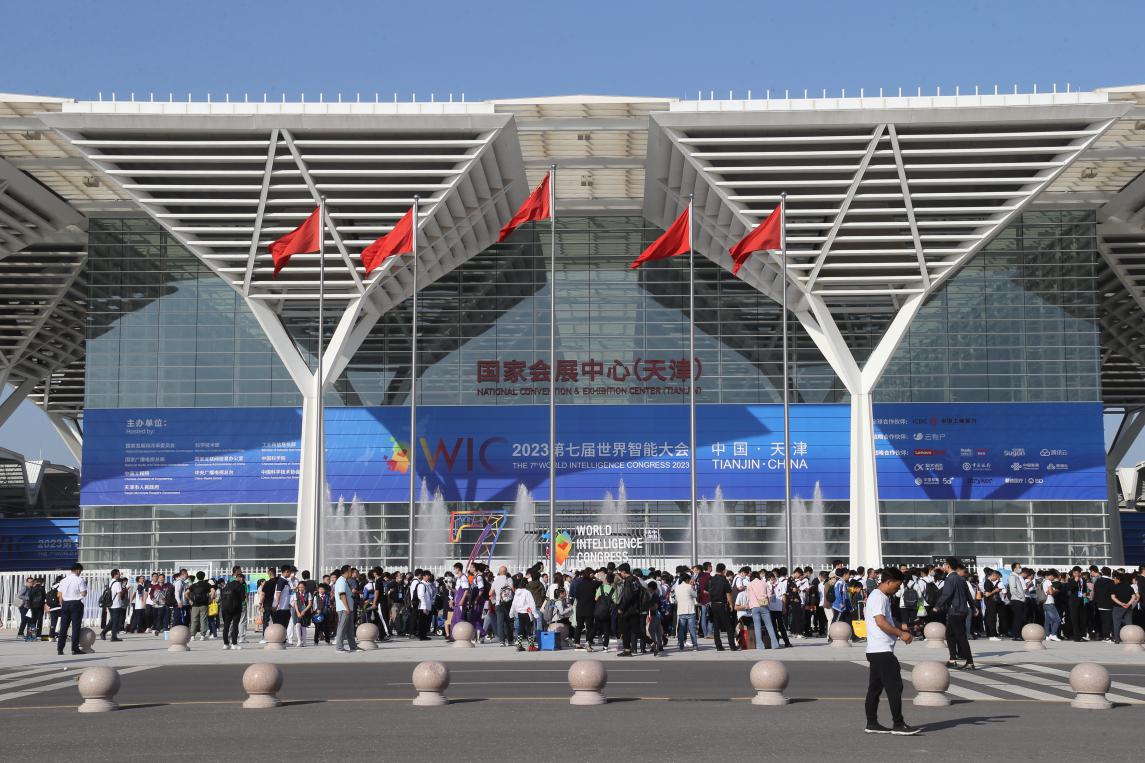

智行天下 能动未来 第七届世界智能大会在天津开幕

智行天下 能动未来 第七届世界智能大会在天津开幕

智行天下 能动未来 第七届世界智能大会在天津开幕

智行天下 能动未来 第七届世界智能大会在天津开幕新华网天津5月18日电(记者刘璟)18日,第七届世界智能大会在...

落地千行百业,让F5G触手可及

落地千行百业,让F5G触手可及

落地千行百业,让F5G触手可及

落地千行百业,让F5G触手可及5月8至9日,主题为“因聚而生众志有为”的华为中国合作伙伴大会2...

全力以赴电动化 创新纯电动BMW i7 eDri

全力以赴电动化 创新纯电动BMW i7 eDri

全力以赴电动化 创新纯电动BMW i7 eDri

全力以赴电动化 创新纯电动BMW i7 eDri?4月10日,BMW品牌“电动时代旗舰”——创新纯电动BMWi7...

“礼宾级大七座SUV”全新一代星途揽月尊享上市,

“礼宾级大七座SUV”全新一代星途揽月尊享上市,

“礼宾级大七座SUV”全新一代星途揽月尊享上市,

“礼宾级大七座SUV”全新一代星途揽月尊享上市,新揽月,心境界。4月9日,全新一代揽月上市。新车共推出星耀(7座...

甘肃省中医院实时监测门诊处方

甘肃省中医院实时监测门诊处方

甘肃省中医院实时监测门诊处方

甘肃省中医院实时监测门诊处方近日,甘肃省中医院在全院范围开展门诊处方前置审核实时监测,以进...

2023Q1越南手机市场战报:三星领衔、OPPO

2023Q1越南手机市场战报:三星领衔、OPPO

2023Q1越南手机市场战报:三星领衔、OPPO

2023Q1越南手机市场战报:三星领衔、OPPO,根据市场调查机构CounterpointResearch公布的...